2021 har varit ett bra aktieår. Aktieindexen har stigit och det har gått ännu bättre för våra aktieraketer, där en av aktierna gick upp hela 164%. Totalt gav aktieraketerna för förra året en avkastning på 32,65%, medan världsindexet MSCI World låg på 22,7%.

Men hur blir det nya året? – och vilka blir de bästa aktierna 2022?

På daytrading.se har vi tittat djupt in i kristallkulan för att hitta spännande och bra aktier för 2022. När man väljer ut potentiella aktieraketer är det ofta aktier som ”kör sitt eget race”. Det vill säga att aktierna har potential att stiga över 100% på ett år, men kan samtidigt falla mer än index, om vindarna blåser fel.

|

På aktiemarknaden finns det aldrig några garantier – framförallt inte om vi plötsligt drabbas av en kris som 2020 eller 2008. Men du kan i alla fall använda följande lista som inspiration i jakten på de bästa aktierna 2022.

>>>Du kan också ladda ner alla förslagen som en praktiskt E-bok här<<<

[ez-toc]Bästa aktierna med potential 2022:

Här är de aktier som vi tycker är de mest spännande inför 2022. Vid varje aktie har vi angett om risken är hög, mellan eller låg. Risk och avkastning följer vanligtvis varandra, så med hög risk har du ofta också möjlighet till en hög avkastning. Samtidigt, är det också en risk för att aktien kan falla relativt mycket.

| Bli en skicklig trader – Anmäl dig till kostnadsfri e-kursKlicka här |

Nvidia (NASDAQ: NVDA). Risk: Mellan

Den amerikanska chipproducenten Nvidia har sedan de grundades för 28 år sen haft en aktiekurs mot stjärnorna. Aktien har under denna tid varit en av de bästa investeringarna du hade kunnat göra i aktiemarknaden. Endast under de senaste sex åren har aktien haft en avkastning på 3880%. Nvidia är i hög grad ett företag som gynnas av den ständiga utvecklingen inom datateknologi. Några investerare kommer nog att tänka att de bästa åren redan har varit, men Nvidia motbevisar skeptikerna gång på gång. Under de senaste två åren har det amerikanska teknikbolaget accelererat sin växt och levererade i den senaste kvartalsrapporten en ökning i omsättning på hela 50%, jämfört med samma kvartal förra året.

Med sitt nuvarande marknadsvärde är Nvidia bland världens tio mest värdefulla, börsnoterade bolag – men det finns inget som tyder på att det stannar här. Optimismen beror på att företaget är exponerat mot en rad branscher, som förväntas växa kraftigt under de kommande decennierna. Nvidia skapades 1993 med tanken om att nästa våg inom datateknik skulle baseras på grafikbaserade processorer. Detta eftersom de skulle kunna lösa problem som vanliga processorer inte skulle kunna lösa. De började producera GPU:er för spelindustrin och det är fortfarande här som Nvidia har majoriteten av sina intäkter.

Metaverse skapar enorm potential

Senast har Nvidia flyttat in i den virtuella världen och har liksom Meta Platforms (tidigare Facebook) utvecklat ett produktuniversum kring Metaverse. Detta är en tredimensionell utveckling av internet som på Nvidias språk heter Omniverse. Nvidias presentation av Omniverse är på många sätt mer lovande än Facebooks och är du tveksam till om Nvidia är framtidens företag bör du se presentationen på den senaste GTC-konferensen. Här kan du se hur en realistisk, tredimensionell värld kan se ut och förstå vilken betydelse det kan få för Nvidia. Du kan se hela VD:ns Jensen Huangs keynote i videon nedanför – den ger en utmärkt inblick i de futuristiska möjligheter som finns med Nvidias teknologi.

Även om det knappast råder några tvivel om Nvidias potential, är det viktigt att nämna att aktien är volatil eftersom den ibland stiger kraftigt, vilket ibland kan leda till korrigeringar som också är större än de som ses på marknaden i allmänhet. Våra aktieraketer kommer att mätas på hur de presterar under det kommande året men Nvidia är ett företag vars aktie kan vara intressant att behålla under de kommande åren. Kommer du in vid fel tidpunkt kan du riskera att förlora 20-30%, men omvänt är potentialen i uppåtgående riktning också stor. Som investerare kan du gardera dig mot fall genom att dela upp ditt köp i flera delar. På så sätt kan du säkra sig mot att lägga sätta hela din investering i aktien vid ett olyckligt tillfälle.

Mercado Libre (NASDAQ: MELI). Risk: Mellan

Mercado Libre kan bäst förstås som det latinamerikanska svaret på Amazon. Företaget har e-handel som sin främsta inkomstkälla, men i takt med att företaget har vuxit har det spridit sig till två andra områden, som alltmer bidrar till verksamheten.

Genom Mercado Pago har företaget positionerat sig starkt inom digitala betalningar i Latinamerika. Den totala betalningsvolymen för företagets fintech-del har ökat med 44% till 20,9 miljarder dollar det senaste året.

Samtidigt har Mercado Libre också sett en fin ökning i det tredje affärsbenet; Mercado Envios, som fokuserar på paketleverans. De delade i det senaste kvartalet ut 248 miljoner paket, vilket var 32% högre än samma tid förra året.

Sydamerika är fortfarande en relativt omogen marknad vad gäller e-handel. 4% av handeln sker för närvarande online, och det krävs inte mycket fantasi för att föreställa sig att siffran kan tre- till fem-dubblas under det kommande decenniet om man ska gå upp till en e-handelsnivå som påminner om USA och Europa.

Mercado Libre är ett snabbt växande företag och har redovisat intäktsökningar på 60-111% i kvartalsboksluten de senaste två åren, jämfört med samma tid föregående år. Aktieägarna har också nöjda kunnat konstatera att det inte bara var under pandemins värsta period som företaget kunde växa, utan att vinsterna även fortsatt efter att världen har börjat öppna sig igen. Under 2021 har aktien dock tagit en andningspaus rent prismässigt. Detta innebär samtidigt – om man tror på aktien – att det finns utrymme för en potentiell stor uppgång under 2022.

Konkurrensförsprång

Konkurrenter till Mercado Libre är några av de andra stora, internationella spelarna som försöker stärka sina positioner i Latinamerika. Det är bland andra amerikanska Amazon och Sydostasiatiska Sea Ltd, som alltmer försöker få fotfäste. Men Mercado Libre har en fördel i Latinamerika eftersom deras infrastruktur här är mycket mer utvecklad.

| Bli först med att få gratis trading-videos. Följ vår YouTube-kanalKlicka här |

Företagets e-handelsverksamhet ser ut att få fart inom en snar framtid. Grand View Research uppskattar att e-handeln kommer att ha en tillväxttakt på 10% fram till 2028, vilket kommer att ge medvind för hela branschen och därmed fördubbla intäkterna för branschen under denna period.

Betalningsdelen är också ett starkt kort för Mercado Libre. Mercado Pago är ”first mover” på den latinamerikanska marknaden och erbjuder en fördel i konkurrensen mot utländska konkurrenter som de brasilianska fintech-företagen PagSeguro och StoneCo och Sydostasiatiska Asian Sea Ltd. med deras betalningsarm Sea Money. Fintech-branschen i sig är extremt lovande, med en uppskattad tillväxt på 19% till 2028, enligt Grand View Research.

Uranium Royalty Corp (UROY.NASDAQ, URC-TSXV). Risk: Hög

Detta företag kan möjligen få aktivistiska aktieägare att “se rött”. Det här är nämligen ett bolag som investerar i kärnenergi som framtidens stora energiresurs.

Tesen är att sol- och vindenergi inte alls är tillräckligt effektiva för att ersätta kol och gas när kravet på grön omställning ska uppfyllas globalt. Enligt kärnkraftsförespråkarna kommer världen förr eller senare att vända tillbaka blicken mot kärnkraften, som är en extremt effektiv energiresurs och samtidigt helt koldioxidneutral.

Men innan en del höjer på ögonbrynen är det viktigt att betona att kärnkraftsanläggningar idag är i snabb utveckling. Framtidens reaktorer är helt annorlunda än de kontroversiella mastodonterna som byggdes för 50-60 år sedan, t.ex. Tjernobyl och Fukushima. Ett exempel på denna förnyelse kan du se i det danska projektet Seaborg.

Nästa generation av kärnkraftverk är mycket säkrare och finns i containerstorlek med så kallade saltreaktorer. Det är en smidig och effektiv maskin som kan leverera ren energi när solen inte skiner och vinden inte blåser.

Bred exponering

Företaget Uranium Royalty Corp är något så sällsynt som ett royalty-företag inom uranindustrin. Det innebär att företaget köper fysiskt uran till förmånliga priser, eller förvaltar och stödjer aktieinvesteringar i uranföretag. Det kan låta krångligt, men i grunden handlar det om att företaget investerar i uran- och uranföretag när priset är lågt, för att sedan dra nytta av det när priset på uran är högt. Som investerare i Uranium Royalty Corp är du alltså inte exponerad för en enda urangruva eller uranbolag utan du har en stor riskspridning, både geografiskt och på företagsnivå. Kassaflödet kommer hela tiden via de avgiftsavtal som företaget ingått, t.ex. från Canadian Cigar Lake Mine.

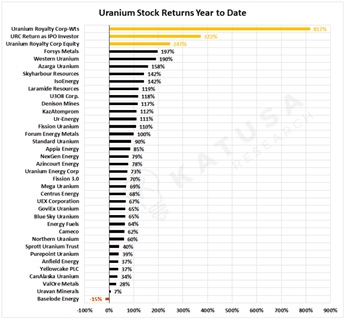

Det enda man som investerare ska hoppas på är att ledningen i Uranium Royalty Corp har köpt in sig vid rätt tidpunkter, och att uranpriset stiger. Och båda har minst sagt skett sedan Uranium Royalty Corp börsnoterades i slutet av 2019. Uranpriset har stigit med cirka 100% och aktien med mer än 500%, vilket gör företaget till topp tre bland uranaktierna. Det radioaktiva grundämnet har blivit särskilt intressant på senare tid. Bland andra har Kanadas rikaste råvaruinvesterare, Eric Sprott, fått upp ögonen för uran och skapat fonden Sprott Physical Uranium Trust. Detta har gjort att allt fler fonder världen över har börjat visat intresse för uranets möjligheter

|

Namnkunniga investerare

Poängen är helt enkelt att uran troligtvis kommer att bli en stor brist. Detta när/om världens ledare inser att vind och sol inte kommer att ge tillräckligt med kraft för att ersätta kol och gas. Det som är särskilt intressant med Uranium Royalty Corp är att ledningen är oerhört erfaren. De största aktieägarna inkluderar Eric Sprott (via Sprott Global), den respekterade guldinvesteraren Rick Rule och den karismatiske och välkända storinvesteraren Marin Katusa, som leder ett enormt nätverk av privata investerare. Alla tre är kända för träffa rätt om och om igen med sina investeringar i råvaror. De har naturligtvist också ett rykte som de måste värna om.

Uranium Royalty Corp är ett litet företag med ett börsvärde på endast 500 miljoner dollar. Därför bör du som investerare förvänta dig stora fluktuationer. Men med extremt fördelaktiga streaming-avtal inom uransektorn är företaget på god väg om uran verkligen blir en världsomspännande investering. Som privat investerare i Uranium Royalty Corp måste du givetvis bestämma om du vill heja på uran och kärnkraft som energikälla under de kommande decennierna. Oavsett vad du bestämmer dig för är potentialen onekligen stor.

Datadog (NASDAQ: DDOG). Risk: Hög

Datadog är en övervaknings- och analysmjukvara som används av företag där en fungerande IT-system-drift är av största vikt för verksamheten. Med sin mjukvaruplattform använder Datadog artificiell intelligens för att identifiera prestanda- och säkerhetsproblem över IT-infrastruktur, applikationer, databaser och nätverk. Detta gör det möjligt för sina kunder att undersöka och lösa problem som uppstår i deras digitala ekosystem. Företaget har i dagsläget byggt över 400 olika tredjepartsintegrationer, vilket gör det till en mycket kraftfull, sammanhållande plattform för alla företag som behöver hålla reda på många IT-system.

Även om det finns många konkurrenter inom övervakning av IT-infrastruktur har Datadog samlat allt detta i ett användarvänligt gränssnitt. Och kunderna är uppenbarligen nöjda. I den senaste kvartalsredovisningen växte Datadogs intäkter med hela 75% och under Q3 2021 hade bolaget 17 500 kunder, vilket är en ökning från 13 100 förra året. 1800 kunder har en årlig omsättning på 100 000 USD eller mer, vilket är en ökning med 66,35% jämfört med det föregående året. Det finns också en tendens att kunder använder mer än en av Datadogs produkter. Antalet kunder som använder två eller fler produkter är 77%, medan 31% av kunderna använder fyra eller fler produkter.

Se videon nedan som visar hur fitness-företaget Peloton använder Datadog:

Höga förväntingar

Med de senaste resultaten har Datadog bevisat att de inte bara var ett företag som växte starkt under pandemins värsta period – medan det var en lockdown. Ledningen har haft en god förmåga att gång på gång kunna slå förväntningarna, och därefter höja ambitionerna ännu mer inför den kommande perioden. Det är en stil som marknaden gillar och gör att Datadog har kunnat fortsätta sina kursökningar. Ledningen förutspår en intäktstillväxt på 65% under det kommande året, och detta kan mycket väl vara konservativt satt när man ser på företagets historia. Så är du redo för en aktie som kan ha mycket volatilitet den kommande tiden – och även tänker långsiktigt – så är Datadog en spännande investering för 2022, och även under de kommande åren.

Cabral Gold (CVE: CBR). Risk: Hög

Cabral Gold är en så kallad “junior gold miner”. Det innebär att företaget inte utvinner och säljer guld, utan endast fokuserar på att prospektera efter guld. Detta föregår i det historiska gulddistriktet Cuiú Cuiú i Brasilien, ett område som ägs av Cabral. Företaget är kanadensiskt och har sitt huvudkontor i Vancouver. För närvarande har Cabral redan identifierat 1,5 miljoner troy ounces (oz) guld, och den siffran fortsätter att stiga. De nuvarande fynden av guld borde kunna försvara ett aktiepris på mellan 1-1,5 kanadensiska dollar, så det finns en stor uppsida jämfört med var aktien är nu. Detta beror dock på vilken break even-nivå och vilket guldpris man räknar med.

VD:n Alan Carter, som är den näst största aktieägaren i bolaget, har uppgett att han tror att det finns minst 5 miljoner oz guld i området, medan de mest optimistiska uppskattningarna går ända upp till 10 miljoner oz. Cabral Gold förvärvade fler borriggar tidigare i år och detta kommer att leda till ytterligare aktivitet och bättre förutsättningar för att hitta mer guld. Under de senaste månaderna har företaget upptäckt flera “oxide blankets” eller “filtar” av guld, som ligger i de övre jordlagren. Detta guld är mycket enklare att utvinna och fynden är därför betydande, men aktiekursen har inte reagerat nämnvärt (än).

Stigande guldpris och inflation

Eftersom Cabral Gold just nu enbart letar efter guld korrelerar aktiekursen inte lika mycket med guldpriset som hos de största gruvbolagen. Ett stigande guldpris kommer dock att skapa en bättre stämning i sektorn och denna bör kunna spridas till Cabral Gold. Den stigande inflationen, som vi upplever nu, har historiskt ofta dragit upp guldpriset. Om samma sak kommer att hända den här gången är ännu oklart. Flera råvaruexperter förutspår dock att det kan vänta fina prisstigningar framöver för ädelmetallen. En investering i Cabral Gold är för de med riskaptit. Om du äger aktier i bolaget måste du vara beredd på volatilitet. Driften föregår som nämnts i Brasilien, vilket kan vara förenat med andra risker än i t.ex. i Europa.

Nedan kan du sen video med Cabral Golds V.D Alan Carter där han berättar mer om bolaget.

Företaget, eller åtminstone laboratorierna som undersöker proverna från Cuiú Cuiú, har haft covid-utmaningar. Det har lett till långa svarstider på borrprover, vilket har påverkat nyhetsflödet från bolaget. Detta har sannolikt fått ett antal investerare att avstå från aktien. Det finns även stora blankningspositioner i aktien, vilket dock kan vändas till en fördel om aktien går upp. Om det blir stora kursökningar kan blankningsinvesterarna behöva sälja sina korta positioner och en ”short squeeze” kan uppstå.

Om Alan Carter levererar i linje med de förväntningar som han själv har skruvat upp, så kan Cabral Gold förvandlas till minst sagt en guldkantad investering. Aktien kan handlas i Kanada och USA, men om du vill investera i själva aktien bör det göras via Torontobörsen.

Fortinet (NASDAQ: FTNT). Risk: Mellan

Cybersäkerhet är ett område som allt fler företag kommer att behöva ta på allvar. Hackerattacker har ökat kraftigt de senaste decennierna och kommer troligen att öka under 2022 och resten av decenniet. Antalet personer som arbetar i branschen och de belopp som avsätts till cybersäkerhet ökar. Samtidigt stiger antalet malware-attacker med 15-20% per år. Under de kommande åren kommer hundratals miljoner nya enheter att komma online i samband med övergången till Internet of Things (IoT). Detta kommer att få behovet av bra säkerhetslösningar att explodera.

Hela cybersäkerhetsbranschen drar nytta av denna utveckling, men ett av de företag som är särskilt starka är Fortinet inc. Det amerikanska cybersäkerhetsföretaget har funnits sedan 2000 och är därmed inte en ny aktör. Tvärtom, är de ett företag som har kunnat växa i sitt eget tempo under de senaste två decennierna. Fortinet har lyckats förnya sig inom företagets egna ramar och är bättre på att hantera sina utgifter än många andra i branschen. Det gör att företagets intäkter växer med över 20-30% per år, vilket överträffar resten av branschen som annars växer ganska snabbt. I det senaste bokslutet från november 2021 levererade Fortinet en tillväxt på hela 33% i intäkter. Det finns med andra ord inget som tyder på att accelerationen har bromsat in. Tvärtom.

En annan fördel som bolaget har är att det har möjlighet för att bli noterat i Nasdaq 100-indexet. Detta kan leda till att ett institutioner och fonder måste köpa aktien, vilket kan ge aktien ytterligare ett lyft uppåt.

| Bli en skicklig trader – Anmäl dig till kostnadsfri e-kursKlicka här |

Snabbväxande företag

Fortinet framstår på flera sätt som mer konservativt än resten av branschen, men växer trots det väldigt snabbt. För två år sedan förvärvade företaget Cybersponse, en plattform för säkerhetsautomation. Genom detta förvärv kommer Fortinet att bli mer exponerat mot tjänster som SOAR (security orchestration automation and response) och SIEM (security information and event management). Det är system som automatiserar insamling av data för att göra det möjligt att hitta och reagera på hot från hackare, genom att bland annat använda maskininlärning för att hjälpa IT-säkerhetsfolk att avvärja hoten. Sammantaget är Fortinet en bra balans mellan en snabbväxande bransch och ett relativt solidt och konservativt förhållningssätt till hur man driver ett företag.

Observe Medical (XOAS: OBSRV). Risk: Hög

Observe Medical är en snabbväxande skandinavisk tillverkare av medicintekniska produkter. Företaget är i en expansionsfas med produkten SIPPI, som löser två välkända problem hos patienter med blåskatetrar:

1) Övervakning av urinproduktion. Detta löser SIPPI genom att elektroniskt mäta urinvolymen och överföra denna data trådlöst. Den automatiserade övervakningsprocessen begränsar mänskliga fel och misstag hos vårdpersonal.

2) Sjukhusförvärvade urinvägsinfektioner. Urinvägsinfektioner är den vanligaste sjukhusinfektionen av alla. Risken för infektion minskas med ett lager av patenterad silikonolja på enheten. Denna har i kliniska prövningar har visat sig vara effektiv för att hämma bakteriernas biofilmsbildning på främmande kroppar i urinvägarna. Dessutom övervakar enheten om patienten har en urinvägsinfektion.

Inledningsvis är produkten inriktad på intensivvårdsavdelningar (ICUs), där andelen patienter med kateter är särskilt hög. Produkten har redan använts i flera europeiska länder, bland annat på högprofilerade Karolinska Institutet i Stockholm. Här ingår produkten i kliniska tester, där sjukhusets läkare undersöker akuta njurskador hos intensivvårdspatienter.

Se videon nedan som kortfattat förklarar hur Sippi fungerar.

Enorma besparingar i sjukvården

Denna typ av automatisk övervakning kan spara en intensivvårdsavdelning på 35 000-60 000 USD/säng/år på de notoriskt dyra intensivvårdsavdelningarna. Företaget har en marginal på 40% – vilket är högre än konkurrenterna. Större företag som tillverkar medicintekniska produkter är vanligtvis lönsamma med en vinstmarginal på 20-30%. Observe Medical är ännu inte lönsamt, men intäkterna stiger. Detta är dock väntat för en relativt ny aktör på marknaden. Med ett marknadsvärde på cirka 385 miljoner NOK är aktien en så kallad micro-cap. Med ett nyligen godkänt patent i USA är det planerat att gå in på den amerikanska marknaden 2022.

Observe Medicals ledning fokuserar på framgång för företaget på lång sikt, snarare än kortsiktig ekonomisk vinst – ledningen äger själva en stor del av aktierna i företaget. Detta gör att bolaget har en låg ”free float”, alltså relativt få aktier tillgängliga för köp.

Bolaget har gott om klassisk raketpotential. Här finns möjlighet att komma tidigt in i en aktie som kan flyga högt om förväntningarna infrias. Ekonomiskt verkar en besparing på upp till 60 000 dollar per säng mycket attraktivt för sjukhus. Om allt går enligt planerna kan denna besparing sluta som ett stort plus på Observe Medicals resultat – ingen dålig situation för en investerare.

Med det sagt är risknivån hög eftersom bolaget har en relativt kort meritlista och som microcap-aktie med låg free float bör du som investerare förvänta dig volatilitet i aktiekursen.

Företaget planerar att fortsätta sin expansion från den europeiska marknaden till den amerikanska. Detta ska bli riktigt spännande att följa – om denna expansion lyckas borde det innebära en stor uppsida för investerare i Observe Medical.

Bonus: Axie Infinity Shards (kryptovaluta). Risk: Väldigt hög

Vårt sista bud på årets raket är också det vildaste budet. Vi har skrivit det som en “bonus” eftersom det inte är en aktie, utan en “token”, kallad Axie Infinity Shards.

Axie Infinity är ett Pokemon-inspirerat speluniversum där du kan tjäna tokens genom att spela och bidra till spelets ekosystem. Spelare kan slåss mot varandra, föda upp nya husdjur (Axies) och bygga en plats där deras Axies kan bo. Axies påminner mest om Pokemons.

Spelet skiljer sig från andra spel genom att det är blockchain-baserat, så att det går att äga föremålen i spelet. Du äger alltså dina Axies, och du kan även äga andra delar av spelet, som exempelvis virtuell mark. Det innebär att det inte är spelets utvecklare Sky Mavis som äger Axies, utan spelarna själva. Detta gör det möjligt för dig som spelare att sälja vidare alla element som finns i spelet, och det har redan skapats en enorm ekonomi kring spelets element som kan köpas och säljas som NFT’er (non-fungible tokens).

En NFT är ett digitalt objekt som kan ägas. Det kan till exempel vara Axies, ett par smarta virtuella solglasögon, en skateboard eller ett virtuellt konstverk. Ett krav i spelet är att man måste köpa tre Axies för att överhuvudtaget kunna delta. Dessa Axies kan sedan “avlas” av spelarna som är med i spelet, som kan sälja dem vidare på marknadsplatsen. Spelarna får på detta sätt en inkomst.

Detta kan låta som nonsens för vissa, men när man betänker att många väldigt unga människor tillbringar flera timmar om dagen i virtuella universum, är det inte särskilt överraskande att en ekonomi kan blomstra upp kring dessa spel. Denna ekonomi kan mycket väl vara blockchain-baserad eftersom den för första gången tillåter en att äga de digitala objekt som är en del av spelet.

Inkomstkälla

Till skillnad från många andra blockchain- och kryptoprojekt är detta ett spel som faktiskt är väldigt populärt och som har haft en explosiv ökning av antalet spelare det senaste året. För närvarande finns det cirka 2 miljoner aktiva användare, och just nu läggs det till cirka 130 000 nya spelare per månad. Spelet har blivit särskilt populärt i länder som Filippinerna, Venezuela och Thailand. Detta eftersom – om du spelar spelet på heltid – kan tjäna runt 800 USD i månaden, vilket har varit extra attraktivt i tider då det har varit lockdowns och många har förlorat deras jobb på grund av Covid-19.

Intäkterna som kan tjänas i spelet är ganska mycket högre än minimilönen i Filippinerna och det har gjort att spelet har spridit sig med explosiv hastighet. Det här nya sättet att spela på heter “Play to earn” och det är definitivt en modell som har kommit för att stanna. Axie Infinity är ledande inom detta område.

Om du vill veta mer om spelet och vilken betydelse det har haft under pandemin kan vi rekommendera videon nedan:

Beroende av bitcoins utveckling

Det är viktigt att nämna att kursutvecklingen i AXS definitivt kommer att bero på den allmänna utvecklingen inom kryptovalutor. Om tjurmarknaden i bitcoin fortsätter kan AXS mycket väl stiga flera hundra procent. Omvänt kan den falla 80-90% i en björnmarknad. Detta ger en asymmetri mellan risk och potentiell avkastning då du maximalt kan förlora 100%, men i ett positivt scenario kan tjäna ganska mycket mer än 100%.

AXS-token finns inte än på så många plattformar, men kan handlas på handelsplattformen eToro.

Medlemmar av redaktionen äger aktier i: Nvidia, Uranium Royalty Corp, Datadog, Mercado Libre, Cabral Gold, Fortinet, Observe Medical og Axie Infinity Shards (AXS).

Vanliga frågor

Det finns ingen officiell definition av begreppet, men “aktieraket” används ofta om aktier som stiger kraftigt, oftast mer än 50%. I vår 2021-portfölj steg den bäst aktien med 164%. Du kan se vår aktieraketportfölj för 2022 i denna artikel.

Du kan läsa förslag på aktieraketer för 2022 i vår artikel. Här listar vi de aktier som vi anser har störst potential att få en explosiv kursuppgång i 2022.

Du kan välja att göra din egen analys av bolag och hitta ett som du anser är undervärdat. Om du vill ha inspiration på aktieraketer kan du läsa vår artikel där vi listar de aktier vi anser har störst potential 2022.