Blankning är ett omdiskuterat fenomen. Men att kunna blanka är ett viktigt redskap som bör finnas i alla traders och investerares verktygslåda. Det menar i alla fall vår aktieanalytiker, som i denna artikel berättar om fördelarna och fallgroparna med att blankning.

Blankning kallas även ”att gå kort” eller ”korta”. I denna artikel använder vi oss av samtliga termer, beroende av sammanhanget.

När du tar en kort position tjänar du på att priset på det instrument du har kortat faller. Att korta är alltså motsatsen till att köpa, alltså att ta en “lång” position.

| Gå lång eller kort? Vi rekommenderar tradingplattformen Markets.comKlicka här |

Eftersom aktier och råvaror har en obegränsad uppsida finns det i teorin ingen gräns för hur mycket du kan förlora när du blankar. Detta kan låta skrämmande, men för privatinvesterare är risken vanligtvis begränsad. Mer om detta längre ner.

Om du vill sätta dig grundligt in i blankning kan du även läsa vår bakgrundsartikel här.

[ez-toc]Fördelar med blankning

Fördelarna med blankning är uppenbara, särskilt inom följande områden:

Riskhantering

Blankning är ett effektivt sätt att minska risken i din portfölj.

Många sitter nog – i alla fall i dessa tider – med aktier de har stor tilltro till, samtidigt som de är oroliga för en nedgång på börsen. Då kan man överväga att korta ett aktieindex för att minska marknadsrisken.

Ett annat exempel är om du äger oljeaktier som du tror på, men samtidigt är orolig för att oljepriset ska korrigera. Då kan kortpositioner i olja bidra till att minska risken i din portfölj.

Spekulativ positionering

Om du tror att en aktie eller råvara kommer att falla i värde så kan det finnas bra pengar att tjäna på spekulativ positionering. Vad som faktiskt utlöser fallet kan vara många orsaker, exempelvis svaga kvartalssiffror, att aktien i grunden är felaktigt prissatt, tekniska indikatorer, förändringar på marknaden, insiderförsäljning, emissioner osv.

Spreadar

Spread-positioner är intressanta eftersom de ofta har mindre exponering för marknadsfluktuationer. Dock kan de binda mycket kapital och det gäller att du har koll på kostnaderna.

För mindre investerare är aktie-spreadar förmodligen mest relevanta. Här kommer du vanligtvis att ta spreadar inom samma bransch för att minska marknadsrisken. Det kan exempelvis vara att ta en kort position i SAS samtidigt som du tar en lång position i Norwegian. Detta kan fungera bra för dig som vill skydda portföljen i turbulenta tider (som början på 2022 har varit).

Institutionella investerare har större möjligheter, särskilt i derivat och råvaror där det ofta är tids-spreadar. Geografiska spreadar är också intressanta och mindre investerare har möjlighet att ta geografiska spreadar i exempelvis olja (t.ex. WTI vs. Brent).

| Bli en skicklig trader – Anmäl dig till kostnadsfri e-kursKlicka här |

Viktiga minnesregler

Även om blankning kan vara effektivt när det görs på rätt sätt, kan det vara utmanande. Därför finns det flera saker du bör vara medveten om innan du blankar din första aktie (eller andra instrument).

De flesta marknader faller snabbare än de stiger. Det är särskilt två faktorer som bidrar till detta: panik och användningen av stop loss. Även om dessa är två väldigt olika faktorer är effekten exakt densamma och båda effekterna är självförstärkande. Kraftiga fall kommer också ofta att förvärras av bristande likviditet.

Isolerat betyder det att du kommer att förlora pengar de flesta dagar du sitter med en kort position. Detta kan vara frustrerande, men de dagar du tjänar på positionen så kan avkastningen bli extra bra.

Om du kortar aktier, bör du vara medveten om två typer av kostnader:

- Aktier stiger över tid: Företag tjänar pengar och aktieägare kommer att belönas för att de tar risker.

- Räntekostnader: När du blankar aktier via ett margin-konto lånar du aktierna och säljer dem på marknaden. Du ska därför betala ränta för aktierna du har lånat.

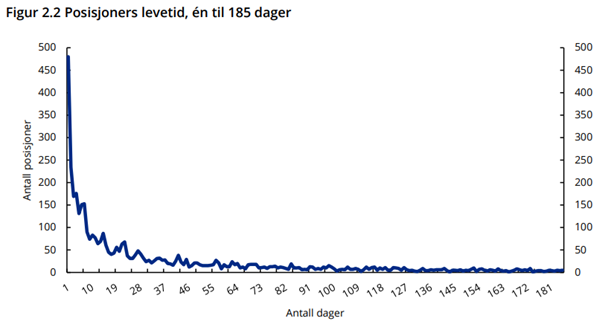

De två faktorerna ovan gör att vi sällan ser korta positioner öppna under en längre tid. I rapporten «Shortsalg i det norske aksjemarkedet – Trender og utviklingstrekk 2019–2020″ publicerade norska Finanstilsynet följande översikt:

Inte överraskande verkar de flesta positioner stängas inom loppet av några veckor.

Om du tar hänsyn till faktorerna ovan så kan blankning ge intressanta möjligheter. Teknisk analys är givetvis lika relevant när du går kort som när du går lång och jag rekommenderar starkt användningen av stop loss.

Hur kan du blanka?

Många tror att det är komplicerat att blanka en aktie, råvara, index m.m. Detta är inte nödvändigtvis fallet och i själva verket är blankning på många ställen lika lätt att utföra som att gå lång (köpa).

Margin-konto

Större investerare har ofta ett margin-konto som säkerhet när de kortar. Om priset på det kortade instrumentet stiger förlorar de pengar. Investerare riskerar då att behöva sätta in mer pengar på margin-kontot. Detta är ett så kallat “margin call“.

Använder du ett margin-konto för blankning så har du bra överblick över kostnaderna samtidigt som det är kostnadseffektivt. Icke-professionella spelare kan hos flera banker/mäklare, efter att de skickat in en ansökan, öppna ett margin-konto. När din ansökan blivit godkänd kan du blanka aktier direkt i nätbanken (förutsatt att det finns aktier tillgängliga för blankning förstås).

Ett problem är dock att icke-professionella investerare inte kan blanka råvaror genom ett margin-konto. Orsaken är bland annat att minimumpositionerna för råvaror är stora och därmed passar detta bäst för stora och professionella kunder.

| Bli först med att få gratis trading-videos. Följ vår YouTube-kanalKlicka här |

CFD och ETN

Det finns dock alternativ till ett margin-konto, bland annat börshandlade värdepapper (Exchange Traded Notes) och differenskontrakt (Contract For Difference). Dessa är tillgängliga via de flesta nätmäklare. Hos Markets.com kan du till exempel korta flera tusen instrument inom aktier, råvaror, valutor, index och kryptovalutor. Du hittar också flera av de mest populära aktierna på Stockholmsbörsen.

Läs en recension av Markets.com här.

I videon nedan kan du se hur enkelt du kan gå kort marknaden på Markets.com.

Handlar du CFD:er hos en nätmäklare består kostnaderna av ett spread (skillnad mellan köp- och säljpris) och eventuella räntekostnader, eftersom en CFD är ett lånefinansierat investeringsinstrument.

Kostnaderna kan vara högre än om du handlar via ett margin-konto, men fördelarna är uppenbara:

- Begränsad risk för förlust: Om du kortar med börshandlade värdepapper (bull and bear-produkter) kommer du aldrig att förlora mer än din insats. Om du kortar med differenskontrakt är risken oftast också begränsad då de flesta nätmäklare är snabba med att stänga din position om din förlust överstiger kapitalkravet. Markets.com erbjuder till exempel negativ saldogaranti, vilket gör att du aldrig kan förlora mer än ditt saldo.

- Storlek: Du kan handla med små belopp, vanligtvis kan du ta positioner med bara några hundralappar – ofta ännu mindre – som insats. Om du kortar aktier på Markets.com kan du ta positioner för så lite som värdet av en aktie.

- Produkter: Du har tillgång till ett brett utbud av produkter, inklusive många råvaror, index och kryptovalutor.

Långsiktiga blankningspositioner

Det är alltså kostnader förknippade med att sitta på blankningspositioner. Som regel ska någon form av ränta betalas och emittenten av till exempel börshandlade värdepapper kan ha ombalanseringskostnader som belastar värdepapperet. Dessutom får du som sagt räkna med extra motvind när du blankar aktier, då börsen stiger över tid.

Det är därför extra viktigt att ha överblick över kostnaderna när man planerar att ha blankningspositioner över en längre tid. Det kan ta lång tid innan aktier som du anser är övervärderade faller tillbaka till mer normala värderingsnivåer. Och innan detta händer kan kursen/kurserna ha stigit ytterligare. Detta kan i sin tur tvinga investerare att stänga sina positioner. Ekonomen John Maynard Keynes legendariska uttryck “The market can stay irrational longer than you can stay solvent” är passande för investerare som gillar att blanka.

Trots detta ser jag ingen anledning för investerare – privata såväl som institutionella – att utesluta långsiktiga blankningspositioner. För min egen del tycker jag särskilt att följande skapar intressanta möjligheter:

- Emissioner: Företag som har det svårt ekonomiskt kommer ofta att vara intressanta blankningskandidater, särskilt om de måste genomföra emissioner. När ett företag i knipa tvingas genomföra en emission innebär detta ofta fallande kurser. För att locka investerare måste emissionskursen sättas lågt och detta sätter ofta en stark press på aktiekursen. Det är extra illa om företaget ska ta in mycket pengar, då blir utspädningen och problemet större. Ett bra exempel är Norwegian som förra året genomförde en stor finansiell omstrukturering och nyemission. Aktien var uppenbarligen felaktigt prissatt, men aktiekursen höll sig bra länge. Men när de ekonomiska verkligheterna började sjunka in gick luften ur ballongen. Ett annat exempel lite längre tillbaka i tiden är SeaDrill, där en stor omstrukturering låg framför dem samtidigt som aktiekursen var förvånansvärt hög.

| Bli först med att få gratis trading-videos. Följ vår YouTube-kanalKlicka här |

- Strukturella förändringar på råvarumarknaden: Min erfarenhet är att det tar tid innan strukturella förändringar på råvarumarknaderna prisas in. Detta skapar många möjligheter för traders. Ett exempel är när OPEC, med Saudiarabien i spetsen, försökte slå ner på amerikanska skifferproducenter redan 2014-2015 och när Covid-19 drabbade oss 2020. I båda fallen var nedgången på oljemarknaden brutal och det tog flera månader innan vi nådde botten.

Var hittar du blankningskandidater?

Det är många ställen där du kan få idéer till blankningskandidater:

Blankningsregister

På många marknader finns rapporteringskrav förknippade med blankningspositioner. Detta är användbar information för investerare och du hittar en uppdaterad översikt över blankade aktier på Stockholmsbörsen här. Just nu kan du se Scandic Hotels Group AB och Fingerprints Cards AB i toppen, här är blankningsandelen 7-8% av emitterade aktier.

På Stockholmsbörsen är det till stor del utländska specialfonder som tar korta positioner. Deras positioner/investeringar är vanligtvis välgrundade och därför är denna lista intressant.

I USA är blankning mer utbrett och Marketwatch översikt visar att en rad aktier är kraftigt blankade. Så många som 33 företag har över 30% av utestående aktier blankade. Andelen är sannolikt ännu högre då det inte finns någon rapporteringsskyldighet för blankning i USA. Namnen i listan kan tyda på kraftigt övervärderade aktier, men samtidigt ska man vara försiktig – när så många aktier har blankats behövs det inte särskilt många positiva nyheter innan dörren blir trång och en så kallad short squeeze uppstår.

Två företag med en stor blankningsandel är Lemonade och Blink Charging. Båda omtalas av välrenommerade Motley Fools som potentiella short squeeze-kandidater.

Du kan spekulera i prisutvecklingen för både Lemonade och Blink Charging på Markets.com. Genom CFD-kontrakt kan du ta både långa och korta positioner i de två bolagen.

| Gå lång eller kort? Vi rekommenderar tradingplattformen Markets.comKlicka här |

Analytikerna

För aktieanalytiker är det ofta bekvämare att ha köprekommendationer än säljrekommendationer. Orsakerna till detta är flera, men några typiska är:

- Det kan vara lättare för mäklare att få transaktioner eller få nya kunder baserat på köprekommendationer.

- Bolagets ledning kan irritera sig på analytiker med säljrekommendationer och kan välja att undvika presentationer och roadshows för mäklarhusets kunder.

- Mäklarhusets företagsavdelning kommer ofta att ha problem med att få uppdrag från bolaget samtidigt som de har en säljrekommendation på aktien.

- Mäklarhusets kunder kan bli irriterade om de är hårt investerade i en aktie som mäklarhuset plötsligt tycker är övervärderad.

Dessa skäl gör att det för aktieanalytiker ofta är en betydande “kostnad” förknippad med säljrekommendationer. Just därför kan det vara extra intressant att lyssna på analytiker som har säljrekommendationer. De kan ofta sina saker.

I förlängelse av detta är det särskilt intressant när det finns stora avvikelser mellan riktkurserna i sälj- och köprekommendationerna på en aktie. Detta kan tyda på stor osäkerhet förknippad med tillväxt, balansräkning eller affärsmodell, det vill säga förhållanden som är kritiska för ett företags aktiekurs.

Storinvesterare

Så kallade “storinvesterare” är ofta mycket skickliga investerare och det kan därför vara lockande att följa dem. Ändå bör du vara medveten om fallgroparna. Det är till exempel svårt att tajma handeln lika bra som en storinvesterare. Det är inte heller säkert att du får redo på när storinvesteraren faktiskt stänger positionen. Av den anledningen är du extra sårbar när det kommer till exit.

Det slutade emellertid med en rejäl förlust på nästan 1 miljard USD för Ackman, så det gäller att vara försiktig när man följer storinvesterares positioner.

I Norge och Sverige kan du få stor hjälp av blankningsregistren som uppdateras frekvent, men mindre affärer registreras endast på aggregerad nivå. Tänk på detta om du väljer att följa skandinaviska storinvesterare.

I USA kan det dock vara intressant att följa investerare i Muddy Waters och Hindenburg. Tradern Joe Marwood analyserade nyligen vilken avkastning du kunde ha fått om du hade följt dessa två investerare. Även om det är en svår uppgift, tyder mycket på att båda har en så bra historia att det åtminstone är intressant att följa dem. Du kan läsa Joe Marwoods analys här.

Hindenburg blev riktigt känd i Norge när de presenterade sin mycket kritiska analys av Nikola (jag skrev om analysen och Nikola för en tid sedan, du kan läsa mer här). Enligt min mening överträffar rapporten de flesta som publiceras av mäklarhus.

Blankningskandidater

Avslutningsvis vill jag lyfta fram några blankningskandidater som jag tycker är intressanta. Kom ihåg att detta inte är en rekommendation att ta korta positioner i nämnda bolag, utan det ska uteslutande användas som inspiration:

NEL (Oslo börs)

Jag har länge menat att aktien är alldeles för dyr. Jag är orolig för företagets begränsade orderreserver och jag saknar stora kontrakt. Aktien har stigit kraftigt efter att kriget i Ukraina bröt ut, vilket jag tycker är ogrundat – jag tror inte att EU satsar hårdare på vätgas till följd av kriget.

Scatec (Oslo börs)

För mig har Scatec länge verkat vara i det dyraste laget. Dessutom tycker jag att företagets strategi är ofokuserad: Scatec har spridit sig till för många marknader, de har för många små projekt och jag förstår inte varför de gick in i vattenkraft (något de betalade för mycket för).

Efter krigsutbrottet i Ukraina har aktien fått ett uppsving och det är enligt min mening helt ogrundat. Bolaget har minimala projekt i Europa, och kommer inte att dra nytta av EU:s ökade satsning på förnybar energi.

| Bli en skicklig trader – Anmäl dig till kostnadsfri e-kursKlicka här |

SAS (Stockholmsbörsen)

Blöder pengar och hedgar i liten grad på bränslepriset. Det luktar ännu en emission.

Meta Platforms (Facebook)

Om vi blickar mot USA är jag skeptisk till Meta-aktien. Stagnation i Facebook, regulatoriska utmaningar, Metaverse och Mark Zuckerberg är alla faktorer som gör mig tveksam. När jag tar på mig de långsiktiga glasögonen tror jag att en kort position i Meta Platforms kan ge positiv avkastning. Du kan förresten läsa en längre artikel om Meta Platforms utmaningar här.

Hos nätmäklaren Markets.com kan du enkelt korta en rad av bolagen ovanför via CFD-kontrakt. Dessutom hittar du tusentals av andra aktier, råvaror, index, valutor m.m.