När börsnoterade bolag redovisar rapporter överträffar dessa ofta analytikernas förväntningar. Vi ska därför titta på en simpel strategi som utnyttjar denna tendens. Strategin är backtestad över lång tid och totalt sett presterar den betydligt bättre än index.

Amerikanska The Earnings Scout följer bolagens rapporter nära och siffror visar att amerikanska bolag i ännu högre grad uppnår resultat som överträffar analytikernas förväntningar. Exempelvis var det i fjärde kvartalet av 2021 hela 79% av bolagen som klarade sig bättre än vad analytikerna trodde.

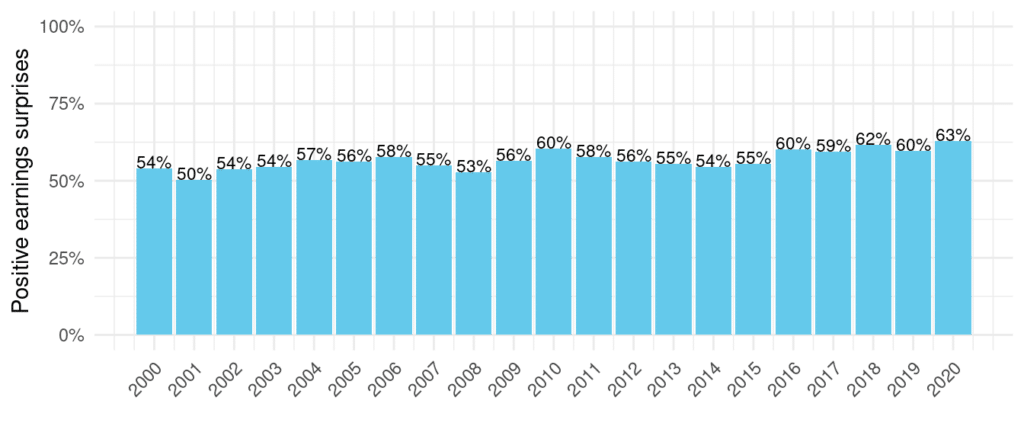

Tradern Joe Marwood har analyserat amerikanska rapporter från de senaste 20 åren och har kommit fram till att det inte är ett nytt fenomen att bolagen presterar bättre än förväntat. Även i 2008, mitt under brinnande finanskris, klarade sig 53% av bolagen bättre än analytikernas uppskattningar. Klicka på bilden nedan för att förstora.

Detta är ett välkänt fenomen i aktiemarknaden. Analytikerna vill gärna komma med så precisa uppskattningar som möjligt, medan ekonomichefer för företagen gärna vill överträffa förväntningarna. För när bolaget överträffar förväntningarna ger det ofta bra skjuts i aktiekursen och positiv medierapportering.

|

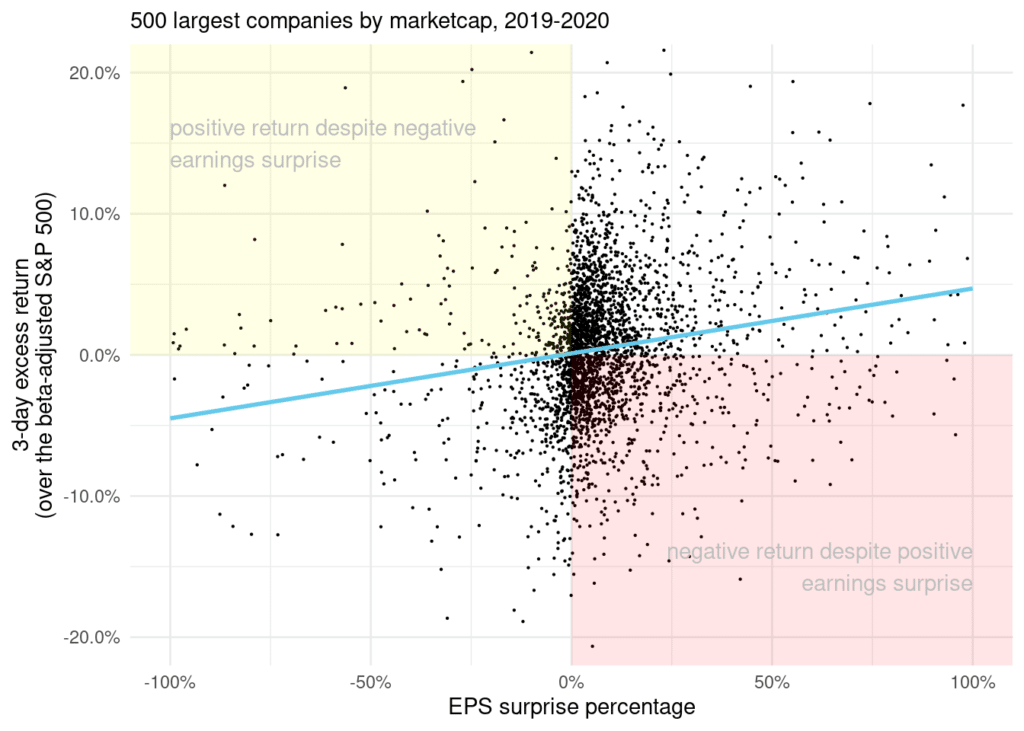

Det visar sig dock att aktiekursen ofta inte rör sig som förväntat efter att en rapportredovisning. Det är inte ovanligt att ett företag rapporterar resultat som ligger under analytikernas uppskattningar och ändå går upp – eller tvärtom.

Ser man på rapporter som har överraskat positivt mellan 2019 och 2020 så var utvecklingen i aktiekursen negativ 42% av tillfällena, även om rapporten var bättre än väntat. Och omvänt, i 36% av fallen steg aktiekursen, trots att bolagets redovisning överraskade negativt, enligt Joe Marwoods resultat, som kan ses i grafen nedan. Klicka på bilden för att förstora.

Detta kan delvis förklaras med att marknadens förväntningar kan skilja sig från analytikernas, samt att de flesta bolag i samband med redovisningen också publicerar sina förväntningar på framtiden (så kallad ”guidance”). Och här kan det mycket väl vara så att framtidsförväntningarna väger minst lika tungt som de faktiska resultaten eftersom aktiemarknaden försöker prissätta vad som ska hända i framtiden, snarare än vad som hänt tidigare.

| Bli först med att få gratis trading-videos. Följ vår YouTube-kanalKlicka här |

Strategi: Köp före rapport, sälj efter

Tradern Joe Marwood har testat en mycket simpel strategi, som bygger på några antaganden:

- Kvartalsrapporterna kommer i framtiden, i genomsnitt, att fortsätta överträffa förväntningarna.

- Aktieinvesterare gillar inte osäkerhet och denna minskar när rapporten publiceras. Kort sagt, allmänheten har efter rapporten mer information än tidigare.

- Investerare köper mer av en aktie när de hör talas om den i samband med den finansiella rapporteringen och det leder till att kursen går upp. Detta gäller framförallt för mindre aktier.

Strategin i sig är väldigt enkel: Du köper aktien en dag innan redovisningen och du säljer en dag efter. Detta gör det möjligt att fånga prisutvecklingen oavsett om rapporten publiceras på morgonen, mitt på dagen eller på kvällen.

Du kan se vilka bolag som inom den närmaste tiden redovisar rapport (earnings) exempelvis här. Testet är som nämnt gjort i S&P 500 så se till att bolaget tillhör det indexet. Men det är samtidigt rimligt att anta att aktier från andra index och länder kan bete sig liknande.

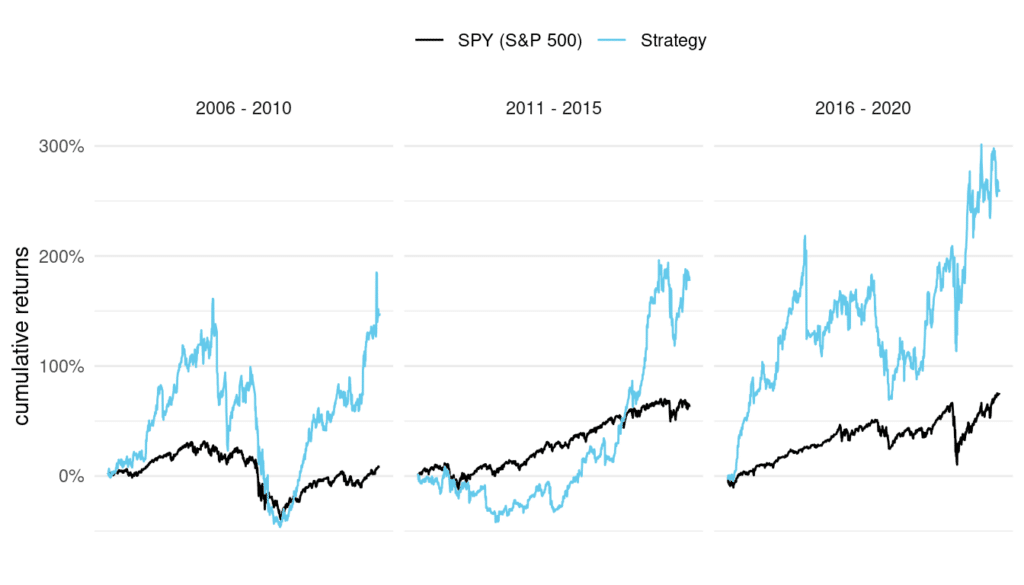

Joe Marwood har testat detta på alla aktier i det amerikanska SP500-indexet och det visar sig att denna enkla strategi presterar bättre än marknaden i 12 av 16 år. Den extra avkastning som skapades var relativt stor, vilket framgår av resultaten nedan.

Som du kan se på grafen ovan presesterar strategin bra i alla perioder. Den blå linjen visar avkastningen med strategin, och den svarta linjen är avkastningen i S&P 500-indexet. Källa: decodingmarkets.com

Resultaten kan finjusteras på många olika sätt. Du kan till exempel testa det på andra aktier än de i S&P 500, som bekant bara innehåller några av de största amerikanska företagen. Du kan också fokusera på vissa sektorer, alternativt utesluta vissa sektorer och avstå från handel i dem.

En osäkerhet i testet är att bolag som av ett eller annat skäl avnoterats från börsen inte räknas med. Men enligt Marwood är det inte en faktor som nämnvärt påverkar resultatet.

| Bli en skicklig trader – Anmäl dig till kostnadsfri e-kursKlicka här |

Slutsats

Slutsatsen av detta test är att det verkar som att man kan dra fördel av prisutvecklingen vid rapportredovisningar. Detta beror sannolikt på osäkerheten kring den finansiella rapporteringen, samt att många av de stora börsnoterade bolagen tenderar att överträffa förväntningarna.

Vill man jobba vidare med strategin kan man eventuellt vinna på att titta på hur man begränsar förlusterna, exempelvis genom att använda stop-loss eller eventuellt välja att inte handla med strategin under perioder som är mindre gynnsamma.

Vill du testa strategin i praktiken bör du vara medveten om att aktier kan ha stora svängningar kring rapportredovisningar och du bör därför kontrollera sin risk för att undvika stora förluster. Detta kan göras genom att handla för små belopp samtidigt som du äger ett brett utbud av aktier.

Du kan spekulera i kursutveckling i aktier hos Markets.com. Via CFD-positioner kan du tjäna pengar oavsett om aktiekurserna stiger eller faller.