Det amerikanska Russell-indexet är kanske inte välkänt bland svenskar, men det spelar en betydande roll för aktiemarknadens rörelser i slutet av juni. Vid denna tidpunkt sker en ombalansering av indexet, vilket kan skapa stora marknadsobalanser. I denna artikel presenterar vi en trading-strategi som kan hjälpa dig att utnyttja dessa obalanser till din fördel.

Backtester utförda av den norske tradern Odmund Groette visar att Russell 2000 tydligt överträffar resten av marknaden i slutet av juni. Säsongseffekten är så stark att den kan användas för att utveckla en kraftfull trading-strategi, vilket vi kommer att diskutera i detalj här.

I den här artikeln undersöker vi hur ombalanseringen av Russell 2000 i slutet av juni leder till ett marknadsrally under de sista dagarna av månaden. Denna säsongsvariation har visat sig vara ett stabilt mönster att handla efter under de senaste 35 åren. Russell 2000 presterar betydligt bättre i slutet av juni än under någon annan period på året. Vi kommer därför att utforska en ombalanseringsstrategi för Russell 2000 baserad på denna starka säsongseffekt.

Vad är Russell 2000-indexet?

Som namnet antyder innehåller Russell 2000-indexet 2000 aktier. Det är ett av de större amerikanska indexen och betraktas som ett småbolagsindex. Russell 2000 utgör en delmängd av de minsta företagen i Russell 3000-indexet, som omfattar de 3000 största börsnoterade företagen i USA.

Russell 2000 är strukturerat som ett marknadsviktat index. Dess ticker är RUT, och det kan även handlas som en CFD. På Markets kallas det exempelvis “USA 2000” med en hävstång på 1:10. Trots att indexet innehåller 2000 företag täcker det endast 10% av det totala amerikanska börsvärdet, vilket gör det till en indikator på hur småbolagsaktier presterar på marknaden.

Så ombalanseras Russell 2000

Varje år ombalanseras Russell 1000, Russell 2000, Russell 3000 och andra Russell-index den fjärde fredagen i juni. FTSE Russell ger investerarna förvarning om de förväntade rörelserna. Specifikt ombalanserar Russell 2000 sina innehav en gång per år vid detta tillfälle. Eftersom datumet för den fjärde fredagen i juni varierar, rekommenderas traders att kontrollera Russells webbplats för det exakta datumet.

|

När kommer Russell 2000 att ombalanseras?

Det nyombalanserade indexet träder i kraft efter börsens stängning fredagen den 28 juni 2024.

Russell 2000 behöver ombalansera sina aktier för att återspegla det universum som indexet avser att täcka. Ombalanseringen är en mycket uppmärksammad händelse som fångar upp förändringarna för medelstora och små bolag under det senaste året.

Russell 2000 bör återspegla marknaden

Syftet med ett index är att spegla avkastningen på en marknad. Varje index har en fastställd metodik och från tid till annan behöver indexet naturligtvis justeras. Det innebär att vissa värdepapper ska köpas och andra säljas, oavsett om indexet är marknadsviktat eller likaviktat. Över tiden kommer vissa aktier att öka i värde och andra att minska i värde.

En ombalansering kan leda till obalanser.

Sammantaget innebär detta en hel del köp och försäljningar i juni för många småbolag. Det finns en tydlig trend att ombalanseringen av Russell 2000 har lett till en allmän uppgång för indexet under de sista dagarna fram till slutet av den första handelsdagen i juli.

Hur ofta ombalanseras index?

Frekvensen för hur ofta ett index ombalanseras fastställs i dess metodik. Till exempel ombalanseras S&P 500 fyra gånger per år, medan Russell 2000 endast ombalanseras en gång per år.

I grund och botten är ombalansering en enkel process. Om metodiken anger att Gamestop ska utgöra fem procent av indexet, men för närvarande bara utgör fyra procent, måste förvaltarna köpa tillräckligt med aktier för att öka andelen med en procentenhet. Detta innebär att förvaltarna måste genomföra köp- och säljtransaktioner på marknaden, vilket kan leda till obalanser.

Detta är strategin

Den norske tradern Odmund Groette har på sin sajt Quantified Strategies tagit fram en strategi för hur man kan dra nytta av att Russell 2000 historiskt sett verkar ha gått bättre i slutet av juli.

Det handlar om att köpa Russell före ombalanseringen och sälja igen efter ombalanseringen. De exakta tiderna finns på hans webbplats QuantifiedStrategies.com

Den norske tradern har jämfört resultatet med utvecklingen för SP500-indexet under samma period, med teststart 1988. Resultatet är att den genomsnittliga vinsten av att vara investerad i Russell 2000 i slutet av juni är 1,34%, vilket är långt över någon annan slumpmässig period under året för indexet. Naturligtvis kan du kontrollera dina insatser och hävstångseffekten för att uppnå den potentiella avkastning du vill ha. Det är dock viktigt att komma ihåg att det inte finns någon strategi som alltid vinner.

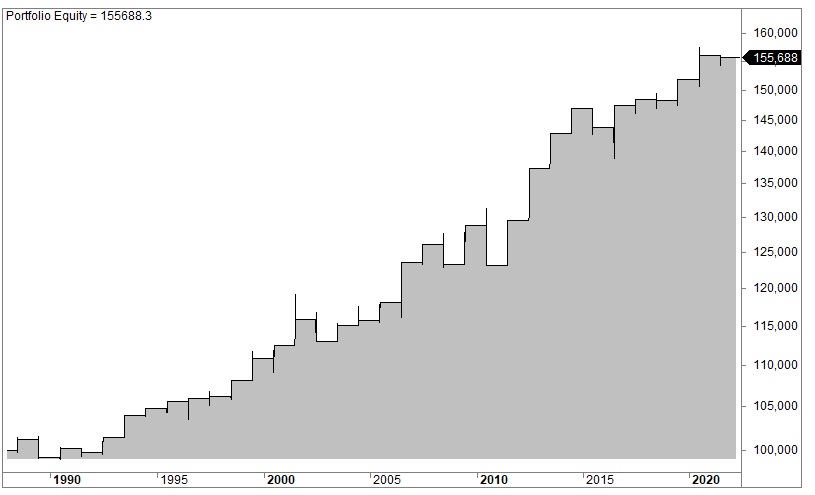

Avkastningsutvecklingen ser ut på följande sätt:

Resultatet ser ut så här:

Genomsnittlig vinst per handel: 1.34%.

Vinstprocent: 76%.

Genomsnittlig vinnande handel: 2,3

Genomsnittlig förlorad handel: 1.8%.

Högsta drawdown: 6%.

Vinstfaktor: 4,1

|

Det är värt att notera att Russell 2000 inte har en positiv utveckling förrän den fjärde fredagen i juni. Juni är en dålig månad för aktiemarknaden, vilket gör att effekten i slutet av juni blir ännu starkare. Därför spelar ombalanseringen av Russell 2000 en stor roll i juni.

Som jämförelse har S&P 500 stigit med i genomsnitt 0,85% under samma period.

Strategin kan hedgas med S&P 500

Om du vill minimera marknadsrisken, det vill säga risken att investera vid en tidpunkt då hela aktiemarknaden kollapsar, kan du använda en så kallad parhandel. Detta innebär att du tar en lång position i Russell 2000 och samtidigt “hedgar” med en kort position i S&P 500.

En av anledningarna till den starka utvecklingen för Russell 2000 i slutet av juni kan vara den övergripande styrkan på marknaden. Historiskt sett har S&P 500 stigit med i genomsnitt 0,8% under samma period. Därför kan man hävda att Russell 2000 presterar bättre på grund av småbolagseffekten, det vill säga att mindre aktier tenderar att stiga mer när marknaden går upp. Oavsett detta har handel med denna strategi historiskt sett gett en positiv avkastning, även om man hedgar med en kort position i S&P 500.

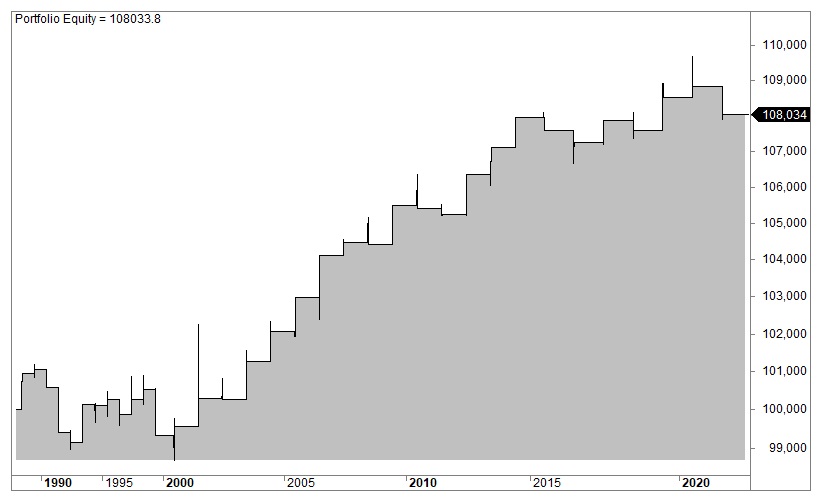

Nedan ser du hur det skulle ha sett ut:

Som du kan se skulle en strategi som hedgar inte ha gått särskilt bra under de första 12 åren. Men sedan dess, fram till 2022, har den gått bra. Och med den hedgade versionen har du fördelen att inte vara direkt exponerad mot en potentiell kraftig nedgång i aktiemarknaden. Att hedga ger dig en lägre avkastning, men en säkrare trading.

Om du vill handla den rena versionen av strategin utan hedging med en kort position, bör du komma ihåg att strategin historiskt har vunnit 76% av tiden. Det innebär också att den har förlorat 24% av tiden, dvs ungefär en gång vart fjärde år. Den genomsnittliga förlusten under dessa år har varit cirka 1,8%, men under det värsta året hittills, 2010, var förlusten 6%. Så när du fastställer din insats eller belånar din position bör du vara medveten om att detta är det lägsta belopp som du bör vara beredd att förlora på handeln. Samtidigt bör du också vara medveten om att historisk avkastning inte på något sätt är en garanti för framtida avkastning och att du bör göra din egen undersökning innan du handlar på finansmarknaderna.

|